作者: 如松

綜合四方面因素,香港的資產價格泡沫很可能已是黃昏,而香港是非常典型的國際市場,香港資產價格泡沫的走向又對全球資產都有指導性作用。所以,高槓桿、高負債的群體應該警惕了,尤其是收入穩定性比較差的群體更應該警惕。個人預計,雖然現在可能還是樓市衰退的早期(各國和地區也會有所不同),但今明兩年很可能會形成一個窗口期,威脅的是這個沸騰的泡沫時代。

1840年6月,英國對清朝宣戰,這就是第一次鴉片戰爭,1842年8月29日,清、英兩國簽訂南京條約,正式割讓香港島給英國。第二次鴉片戰爭之後又在1860年訂立《北京條約》,清朝正式割讓九龍半島予英國。1898年6月9日在清朝與英國又在北京簽訂《展拓香港界址專條》,清朝同意把九龍界限街以北直至深圳河的新界地域,以及235個島嶼租界給英國,為期99年。

英國統治香港之後就開始在香港推行英國本土的貨幣——英鎊,但一種貨幣要在民間流通就需要民眾普遍接受,英鎊在香港的推廣並不成功,到1863年,香港政府反而宣布銀元作為香港的法定貨幣,並在1866年開始發行自己的銀元,這是香港自我發行貨幣的伊始,這種情形一直持續到1935年,這期間香港的貨幣發行是銀本位制。

英國統治香港之後就開始在香港推行英國本土的貨幣——英鎊,但一種貨幣要在民間流通就需要民眾普遍接受,英鎊在香港的推廣並不成功,到1863年,香港政府反而宣布銀元作為香港的法定貨幣,並在1866年開始發行自己的銀元,這是香港自我發行貨幣的伊始,這種情形一直持續到1935年,這期間香港的貨幣發行是銀本位制。

1934-1935年爆發了一場世界性的白銀危機,不僅讓南京國民政府的銀本位體系難以維持,也讓香港的銀本位難以持續,隨後南京國民政府只能放棄銀本位制建立起聯繫匯率制度,這就是我們今天所熟知的法幣和金圓券,法幣發行伊始也是與英鎊挂鉤。而香港政府也在1935年11月9日宣布放棄銀本位制以港元紙幣為貨幣單位,並按16港元兌1英鎊的匯率與英鎊挂鉤,這也是聯繫匯率制度。

下圖上是當時在香港流通的西班牙銀元,下圖下是香港自己發行的銀元。

下圖上是當時在香港流通的西班牙銀元,下圖下是香港自己發行的銀元。

到1972年6月,英鎊開始自由浮動,港元又改為與美元掛勾,伊始時期是5.65港元兌1美元,1973年2月改為5.085港元兌1美元。但到1974年11月,港元也開始自由浮動。

六七十年代是香港經濟騰飛的年代,與韓國、台灣、新加坡並稱為亞洲四小龍。

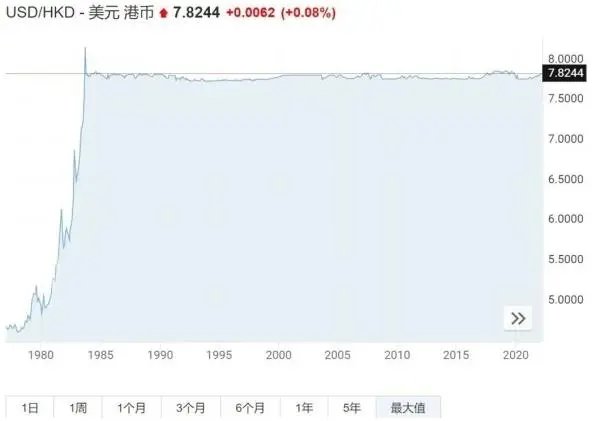

但到了1977年,香港開始颳起逆風,包括貿易逆差、貨幣貶值、通脹高企等問題開始不斷浮現,港元不斷遭到拋售令持有人信心喪失。到八十年代初期,隨著美聯儲開始使用特殊的貨幣政策(即極端高利率)打擊通脹,港元暴跌至1美元兌9.60港元(見下圖),當時香港的通脹高達10%以上,這讓香港經濟進入了危機狀態。

香港1983年10月實行聯繫匯率機制前後美元/港幣匯率走勢圖

香港1983年10月實行聯繫匯率機制前後美元/港幣匯率走勢圖

此時的香港必須穩定自己的貨幣體系,讓社會重拾信心,否則惡性通脹就會不斷自我達成。八十至九十年代正是拉美危機反覆發作的年代,如果不能穩定自己的貨幣,香港就會追隨這些拉美國家的腳步,喪失大部分過去的發展成果。

1983年10月15日香港宣布再次實行聯繫匯率制度,港元與美元掛勾,匯率定格為7.8港元兌1美元。隨著大陸不斷改革開放給香港帶去商機,再加上聯繫匯率制度的實施就保證了香港的繁榮可以延續。雖然八十年代之後又遭遇了1998年的東南亞危機、2000年的美國互聯網泡沫危機、2008年的次貸危機,但都改變不了香港不斷繁榮的勢頭。

香港的恒生指數就是這四十年繁榮的最好表述。

1983年之前,香港股市的回報率比較低,自從1983年香港開始實行聯繫匯率之後,恒生指數開始步入長牛態勢。從下圖可以明顯看到,60季度均線一直在支撐著香港恒生指數長期上行。與之相對應的是,香港樓市不斷繁榮,無論1998年的東南亞危機、2000年的互聯網泡沫危機、2008年的次貸危機都改變不了香港樓市如虹的漲勢。我們可以將股市的60季度均線看做是一座大壩,守護著這個沸騰的時代——但現在開始出現了隱憂……

一季度已經結束,恒生指數已經跌破了60季度均線,而且收盤價跌破支撐線3%以上,屬於有效跌破。從技術上來說這意味著一個時代的結束,很可能會危及持續了四十年的樓市泡沫時代。

僅憑一張恆指圖形肯定不能做出泡沫時代正在結束的結論,但香港受大陸和美國兩方面的影響,大陸和美國的信號或許可以幫助人們看清未來。

根據央行公布的數據,居民部門方面2022年2月人民幣貸款(比1月)減少3369億元,同比(上年同期)減少4790億元。其中,短期貸款減少2911億元,同比多減220億元;中長期貸款減少459億元,同比減少4572億元。

央行從2007年開始發布居民部門貸款數據,居民中長期貸款減少的情形是央行發布該數據以來的第一次,也就是說,即便次貸危機時這項數據也是增加的,是否可以這樣說,今天房地產面對的局勢要比2008年次貸危機時更為嚴峻?

事實上,住房商品化政策已經執行了25年,居民部門中長期貸款減少的情形很可能是25年來的第一次,源於1998年至2006年是中國經濟最繁榮的時期。

當一個重要的數據在25年中第一次發生逆轉時,肯定與社會的內在因素有關,包括人口老齡化的影響,總人口增長率的影響,居民部門的負債能力是否已經達到極致,就業率是在上升還是在下降,居民真實收入的實際增速,等等,總之,這個數字一定是宏觀基本面所決定的重大問題,繼續使用降息降准降首付等技術手段改變不了什麼。

居民中長期貸款開始下降,應該意味著泡沫已近黃昏。香港不僅受大陸的影響,也受到太平洋彼岸的影響,畢竟,港元綁定的是美元。

美國時薪經通脹調整之後的真實購買力變化圖(作者博客)

美國時薪經通脹調整之後的真實購買力變化圖(作者博客)

上圖是美國時薪經通脹調整之後的真實購買力變化圖。圖中,今年1月的數字是同比去年下降了2.36%,未標出的2月繼續擴大為下降2.6%。

在過去一年多的時間內,美國人時薪的真實購買力一直維持下降的態勢,這在過去數十年中都未曾出現過。在這樣的時期,居民的總收入中用於基本生活支出的比例增加,用於投資置業的比例會不斷受到擠壓。在通脹不斷發展、工薪真實收入購買力下滑到一定的階段之後就會不斷擠壓家庭部門的資金鏈,進而威脅資產價格。換句話說,山姆大叔所玩的資產價格泡沫也正在走到盡頭。

所以,大陸與美國的主要數據都不利於香港的樓市泡沫。

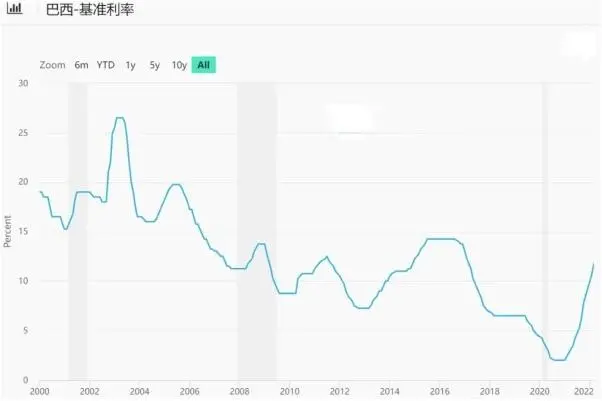

當然,資產價格泡沫的未來離不開利率的變化。下圖是巴西的基準利率走勢,在過去的一年內巴西央行已經將基準利率從2021年初的2%快速提升至目前的11.75%,年升幅高達9.75%,這種疾風暴雨式的大幅度升息進程在以往並不多見。

巴西的基準利率走勢圖(作者博客)

巴西的基準利率走勢圖(作者博客)

3月起美國已經進入加息周期,預計歐洲央行今年也將開啟加息周期。最近一段時間日元對美元匯率大跌,意味著日本央行也可能很快就進入加息周期。這說明三大央行在今年都將進入升息的進程。

美聯儲的加息進程會不會與巴西央行類似,也是一次非常快速的大幅升息之旅?很可能如此。

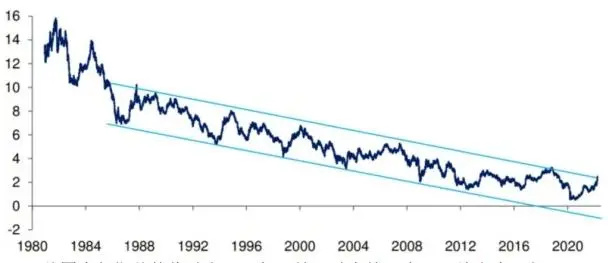

美國的通脹率已經達到四十年來的最高水平,這意味著從八十年代初開始的通脹不斷走低的歷史趨勢已經結束。從八十年代初期開始伴隨通脹不斷走低,美國十年期國債收益率也形成了長達四十多年的下降通道,雖然過去多次觸碰下降通道的上軌但最終都變成了虛驚一場,這條上軌也是一座「大壩」,即守護著利率的下行趨勢也守護著美國和全球的泡沫時代。但現在,隨著通脹率達到40年來的最高水平,十年期美債收益率開始突破上軌(見下圖),兩者共同佐證著轉折期已經到來。由於人們具有思維慣性,只有局勢嚴重惡化時才會警醒到數十年的趨勢已經結束,讓這樣的轉折期註定是疾風暴雨式的,也讓美聯儲的加息進程很可能與巴西央行類似。美聯儲的行動將帶動全球大多數央行的行動,而央行不得不進行快速、大幅度的加息時,將是大壩開始潰敗的信號……

美國十年期美債收益率2022年開始突破上軌

美國十年期美債收益率2022年開始突破上軌

考慮到香港是聯繫匯率,金管局會嚴格跟隨美聯儲的加息進程,這對樓市泡沫是巨大的威脅。

綜合上述四方面因素,香港的資產價格泡沫很可能已是黃昏,而香港是非常典型的國際市場,香港資產價格泡沫的走向又對全球資產都有指導性作用。所以,高槓桿、高負債的群體應該警惕了,尤其是收入穩定性比較差的群體更應該警惕。

個人預計,雖然現在可能還是樓市衰退的早期(各國和地區也會有所不同),但今明兩年很可能會形成一個窗口期,威脅的是這個沸騰的泡沫時代。

全平台高速翻牆:高清視頻秒開,超低延遲

免費PC翻牆、安卓VPN翻牆APP

華人必看:中華文化的颶風 幸福感無法描述

from 情系中華 - 澳洲新聞網 https://ift.tt/WRftVNC

via IFTTT

沒有留言:

發佈留言