作者:路財主

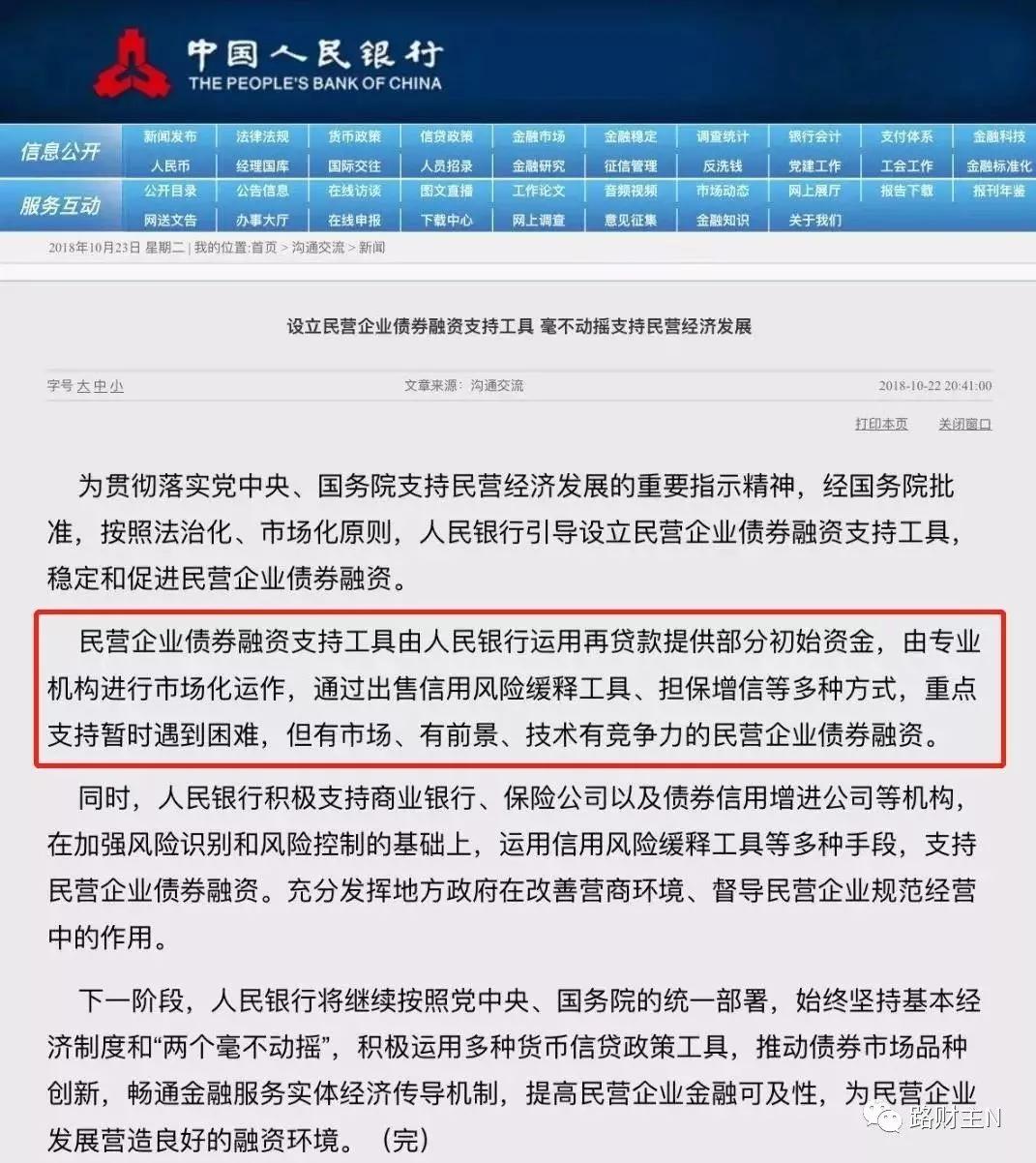

2018年10月22日,中國人民銀行貼出來通知。

先來解釋一下這些雲里霧裡、讓人看不懂的超專業辭彙及其來歷。

信用風險緩釋工具(Credit Risk Mitigation,CRM),意思是說,某機構如果出現債務危機(信用風險),通過這種工具,可以將其風險轉移出去。按照其英文意義,並不是什麼緩釋,而是轉移,讓其他人承擔成本。

這個黑名詞,最早出現在2010年中國銀行間市場交易商協會(NAFMII/交易商協會)發布的《銀行間市場信用風險緩釋工具試點業務指引》,當時提出了兩種信用緩釋工具:

信用風險緩釋合約(Credit Risk Mitigation Agreement,CRMA);

信用風險緩釋憑證(Credit Risk Mitigation Warrant,CRMW)。

2016年9月23日,交易商協會又發布了修訂後的《銀行間市場信用風險緩釋工具試點業務規則》,在原有的信用風險緩釋工具基礎上推出另外兩種工具:

信用違約互換合約(Credit Default Swap,CDS);

信用聯結票據(Credit Linked Note,CLN)。

這樣一來,信用風險緩釋就包括了4種工具,其具體定義與區別見下表。

看不懂也不必懊惱,這一堆超專業名詞,本質上區別不大,其核心就是——讓發行債券的機構,或是投資人,出點兒小錢,購買一個保險,一旦債務違約,債權人可以得到賠付。

2年前,我寫過一篇文章(直接點擊閱讀):

“中國版CDS,沒什麼卵用”。

其中提到——

特殊的金融決策機制,決定了中國版的CDS,要麼沒有發行方,要麼沒有購買方,不可能大規模玩不下去。反正都特么的是國有金融機構,大家都對彼此的債務老底兒門清,最後的結果是,想買的CDS沒有人賣,想賣的CDS沒有人買。

……

最終玩得下去的方法,要麼就是使勁兒包裝包裝之後坑那些CDS下游的普通投資者,要麼就是政策性銀行代替央行買單,全民都當冤大頭。

所以,接下來你要關注的,是CDS的發行方會不會變成政策性銀行。

乖乖啊,萬萬沒有想到,我2年前的話居然一語成讖,更牛逼的是,我們的CDS,不是政策性銀行代替央行買單,而是央媽直接出台!

有人問了,10月份的最新通知和以前的規定有什麼不同呢?

——原來強調由金融機構自行發行CDS;

——現在明確由央行直接印鈔(再貸款)提供初始資金。

這意思就是說,CDS擔保的債務出現問題,央媽來兜底!

注意哦,這次的通知中,強調的是“民營企業債券”——也就是說,以前國家救助的都是國有企業債務,現在連民營企業債務央媽也一併“拯救”。

什麼意思呢?

CDS相當於某個民營企業債務的保險,如果擔心這家企業還不上錢,債權人可以花點錢買個保險。如果這家企業真的債券違約了,不還錢,由保險賠給你;如果企業沒有違約,真正還錢了,那你也相當於提前花錢買個安心。

特別是,這個保險的運營初始資金由央媽提供,這就意味著,當前階段是由央媽給你擔保的,如果違約企業還不上錢,央媽可以直接印鈔給你——這就是我文章題目“央媽的火箭炮來了”的真實含義。

有人就評論說:

央媽的火藥庫全開了,小手槍不行可以換成火箭炮,再不行,可以變成大核彈——極端情況下,央行可以給市場上所有的民營企業債務兜底……

上個周一,出台這個通知的時候,市場可能沒有明白央媽“再貸款提供部分初始資金”的含義,所以還有點懵懵懂懂,但當上周專門開會聲明支持民營企業之後,市場終於相信這是真的了,由此,中國股市連漲一周,周五的時候創業板指數更是大漲5%。

然而,這則通知的深遠影響,很可能超出大家的想像。

從好的影響來講,由央媽主導的機構發行CDS,可能導致中國企業融資方式的巨大變革。

原來,中國的企業要借錢,基本都是通過銀行貸款,因為多繞了銀行一道關卡,所以被稱為“間接融資”;相比之下,美國的企業借錢,基本都是直接在市場上發行債券或股票,直接從市場投資者那裡拿錢,這叫“直接融資”。

你要問,為什麼中國的企業、特別是民營企業,不能和美國一樣直接融資涅?

答案正在於債券的信用!

中國民間資金並不少,但因為市場和投資者不相信企業信用(少數有信用的已上市企業例外,他們是可以發行債券來融資的,但融資佔比不高),不肯購買企業所發行的債券,導致企業很難實現“直接融資”的目標。

現在,如果投資者多花一點點CDS保險費,即便企業真的違約了,投資者依然可以全額拿到本金和利息,你說是不是大家就願意購買企業的債券了?企業是不是也能順利直接融資了?

進一步的,如果中國企業的融資模式從間接融資變為直接融資,那麼債券市場的規模將不斷擴大,一個具有足夠深度和廣度的債券市場,對於中國金融市場的進步不啻為極大利好。

然而,在天朝嘛,有些事情你懂的!

從差的影響來講,由央媽來主導發行CDS,通過央媽的印鈔來賠付給違約企業的債券投資者,這根本不是市場行為啊!

CDS最初被發明,是用於在美國和歐洲的銀行之間轉移風險,到了後來,延伸到房地產債券市場,成為投資者購買房地產抵押債券(MBS)的時候避免房地產價格下跌的保險。

但最終,美國的CDS釀成大禍,引發了2008年的全球金融危機。

為什麼會這樣?

因為賊精賊精的那些金融機構,都想把風險轉移給別人,轉移給更多的人,但風險本身卻並沒有消失,如果遇到美國房價整體下跌這種“系統性風險”,轉移給誰也沒有用!

次貸危機發生之後,CDS賣方根本賠付不起,美國整個金融體系的信用都幾乎毀滅,最終由美聯儲和聯邦政府出面,讓所有的美國納稅人來承擔損失(僅AIG一家公司就援助了1800億美元),這一場危機才算過去。

央媽主導發行CDS,意味著讓全民承擔某家企業的債券違約風險,這本身就是最要命的道德風險。

如果那些高槓桿、激進負債、只想著政策套利的官商勾結企業,都得到了央媽的援助,相比之下,原本的低槓桿和謹慎經營的企業,卻遭遇逆向淘汰,你想想看,這將在社會上營造什麼樣的企業經營氛圍?

當然,央媽說了,只有“有市場、有前景、技術有競爭力的民營企業”所發行的債券才能享受央媽的保險——但問題是,這個判斷標準由誰來決定呢?還不是和政府的關係的好壞?

還有,CDS的定價也很關鍵。

如果像次貸危機之前美帝國主義的CDS那樣便宜,估計中國的高負債企業恨不得人人都去買CDS,最後真變成了央媽給所有企業債務兜底;如果價格定得太高,債務違約並不是板上釘釘,又沒有幾家機構或企業願意購買CDS,還是玩不下去……

說到底,如何玩下去,全看央媽的本事了。

借著央媽“信用緩釋工具”的金融創新,我請大家務必牢記一個原則——

所有的金融創新,都是為了讓普通人當接盤俠。

比方說,當初股票這玩意兒為什麼會出現?是因為東印度公司成立的時候,沒有那麼多富人願意當合伙人,好吧,那就把股份劃分,發行可以讓普通人買得起的股票,這樣一來,東印度公司每一次航行虧錢的風險就分散到了更多人那裡去,公司也順理成章的成立。

比方說,期貨這玩意兒為什麼會出現?就是因為種地農場主不想承擔種出來的穀物價格下跌的風險,然後把這種風險轉移到那些購買期貨的人身上去。

不管怎麼玩,不管叫什麼花樣的名頭,CDS的最終結果,不過還是讓普通人來承擔那些爛賬和債務。

from 情系中華 – 澳洲新聞網 https://ift.tt/2RB4Z9G

via IFTTT

沒有留言:

發佈留言